5.11.2010 | 13:50

Bankaįhlaup ķ alvöru og ķ bķó

Fįtt fannst mér skemmtilegra į įrum mķnum sem blašamašur en aš skrifa žaš sem kannski mį kalla fręšsluefni meš vķsan ķ mįlefni lķšandi stundar. Žetta efni mį ef til vill flokka til fréttaskżringa en er žó aš mķnu mati af ašeins öšrum meiši sprottiš, aš minnsta kosti mišaš viš hvernig fréttaskżringar tķškušust į Mogganum žegar ég var žar.

Sagt er aš góšur kennari sé mjög naskur viš aš finna dęmi sem geta skżrt mįl hans og žó ekki sé ég dómbęr į hvort ég sé góšur kennari ešur ei reyndi ég aš tileinka mér žessa ašferš og leitaši žį gjarnan dęma ķ kvikmyndasögunni, og žį helst ķ žeim myndum sem nįš höfšu til almennings en ekki eingöngu höršustu kvikmyndaįhugamanna.

Eitt dęmi um slķka umfjöllun var grein sem birtist ķ Višskiptablaši Morgunblašsins fimmtudaginn 11. október 2007. Žar var fjallaš um bankaįhlaup, mįlefni sem var mjög ķ fréttum vegna įhlaupsins į breska bankann Northern Rock haustiš 2007. Innblįsturinn (dęmiš sem ég notaši til stušnings) var myndin um barnfóstruna Mary Poppins, ein af mķnum eftirlętismyndum žegar ég var barn og ég hef enn mikiš dįlęti į henni.

Žessi grein birtist sem įšur segir ķ Višskiptablaši Morgunblašsins 11. október 2007, fyrir rśmum žremur įrum sķšan, og er birt hér meš leyfi śtgefanda Mbl.

Bankaįhlaup ķ alvöru og bķó

BANKAĮHLAUP, eša śttektarfįr, į borš viš žaš sem enski fasteignalįnabankinn Northern Rock lenti ķ nżlega koma sem betur fer sjaldan upp. Sem betur fer fyrir bankana žvķ nytu žeir ekki jafn mikils trausts og raun ber vitni myndu žeir ekki geta hagnast jafn mikiš. Og sem betur fer fyrir neytendur žvķ treystu žeir ekki bönkunum jafn vel og raun ber vitni myndi fólk ķ raun eyša öllum deginum ķ aš labba į milli banka og fęra fé sitt į milli. Og sofa sķšan meš žaš ķ tösku śti į mišju gólfi lķkt og Lķna nokkur Langsokkur. Žaš vęri engum ķ hag nema ef til vill einstaka innbrotsžjófi, og nįttśrulega fyrirtękjum sem selja žjófavörn.

Svo sjaldgęf eru bankaįhlaup aš sį sem žetta ritar man ekki eftir slķku sķšan ég fór aš fylgjast meš efnahagsmįlum. En žó hafši ég séš aš minnsta kosti eitt slķkt. Žaš var ķ hinni klassķsku kvikmynd um barnfóstruna sem sveif um ķ regnhlķfinni, Mary Poppins. Eflaust hafa bankaįhlaup komiš fyrir ķ fleiri kvikmyndum en ekki žó į jafn eftirminnilegan hįtt og ķ žessari skemmtilegu fjölskyldumynd. Rifjum ašeins upp śttektarfįriš śr Mary Poppins.

"Skilašu peningunum"

Svo skemmtilega vill til aš ęttarlaukur Banks-ęttarinnar, Michael, į tvö pens og žau tekur hann meš sér žegar hann fer meš föšur sķnum ķ vinnuna. Žegar žau systkinin ganga fram hjį dómkirkjunni koma žau auga į fuglakonuna sem męlir hjįróma: "Gefiš fuglunum. Pokinn kostar tvö pens." Aušvitaš vill barniš frekar gefa fuglunum aš borša fyrir smįaurana sķna en bankamašurinn, fašir hans, žykist vita betur. Peningarnir skulu lagšir inn į reikning ķ Fidelity Fiduciary bankanum. Og ekki skįnar įstandiš žegar komiš er inn fyrir dyr bankans. Žį kemur gamall fauskur, ašaleigandi bankans, og hiršir klinkiš af drengnum unga. "Skilašu peningunum," hrópar barniš og žegar višskiptavinir bankans heyra aš einhver fęr ekki peningana sķna heimta žeir aš fį innlįn sķn tilbaka. Žeir missa traustiš til bankans. Bankaįhlaupiš er stašreynd.

Oršrómurinn var réttur

Bankaįhlaup eru yfirleitt afleišing žess aš višskiptavinir missa traustiš til bankans. Northern Rock er žar engin undantekning. Fjallaš hafši veriš um žaš ķ fjölmišlum įšur en śttektarfįriš hófst aš bankinn gęti lent ķ lausafjįrvanda žar sem hann fjįrmagnaši śtlįn sķn aš stórum hluta til į markaši og fjįrmagnsmarkašir voru nįnast žornašir upp.Žetta žvertóku forsvarsmenn bankans fyrir og žaš var ekki fyrr en žeir óskušu eftir ašstoš Englandsbanka, sešlabanka Bretlands, aš žeir neyddust til žess aš višurkenna aš oršrómurinn ętti sér stoš ķ raunveruleikanum. Žótt margir hafi bent į aš ķ raun hafi ekkert veriš aš óttast misstu višskiptavinir bankans trśna į aš žar vęri sparifé žeirra best borgiš og žeir žustu ķ bankann til žess aš taka žaš śt.

Žaš er mjög sjaldgęft aš bankar liggi į öllu žvķ fé sem inn ķ žį er lagt, sem er til marks um žaš traust sem višskiptavinir bera almennt til žeirra, og žvķ geta žeir lent ķ töluveršum vandręšum žegar śttektarfįr skellur į. Sś staša gęti, a.m.k. fręšilega, komiš upp aš žeir geti ekki stašiš viš skuldbindingar sķnar viš višskiptavinina. Žetta óttušust sumir žegar įhlaupiš var gert į Northern Rock og žvķ gripu bresk stjórnvöld til žess rįšs aš įbyrgjast öll innlįn ķ bankann.

Žaš var ekki gert ķ Mary Poppins og žvķ var föšur Michael litla Banks sagt upp störfum žegar tekist hafši aš loka öllum kössum og rżma hśsakynni Fidelity Fiduciary Bank. Hann greip hins vegar til žess rįšs aš segja oršiš sem öll vandamįl leysir, ž.e. Supercalifragilisticexpialidocious, og sagši brandarann um karlinn meš tréfótinn Smith. Og viti menn, daginn eftir fékk hann stöšuhękkun žegar gamli fauskurinn hafši dįiš śr hlįtri.

Ekki er enn ljóst hvort eftirmįl įhlaupsins į Northern Rock verša hin sömu en vķst er aš stundum mį finna lķkindi meš kvikmyndum og raunveruleikanum.

Višskipti og fjįrmįl | Breytt s.d. kl. 13:55 | Slóš | Facebook | Athugasemdir (0)

2.11.2010 | 22:58

Nišurlęging į körfuboltavelli

Aldrei žessu vant ętla ég aš blogga og aldrei žessu vant ętla ég hvorki aš blogga um efnahagsmįl eša raunir Liverpool į fótboltavellinum. Ég ętla aš blogga um körfubolta. Ég er kominn meš töluverša žörf fyrir aš skrifa į nż žannig aš į nęstunni mį e.t.v. bśast viš fleiri bloggum og ekki endilega um efnahags- eša samfélagsmįl eins og venjan hefur veriš į žessari sķšu.

Viš fešgarnir geršum svolķtiš af žvķ ķ fyrra aš fara saman į körfuboltaleiki enda er sį stutti einkar įhugasamur um körfubolta og getur eytt heilu klukkutķmunum śti viš körfu og ęft sig aš kasta. Hér ķ Uppsölum er mikil körfuboltahefš og Uppsala Basket eins og lišiš heitir hefur um įratugaskeiš veriš į mešal žeirra allra bestu ķ Svķžjóš, sérstaklega hefur unglingastarfiš veriš til fyrirmyndar en mér skilst aš unglingališ KFUM Uppsala (sem er hiš rétta nafn félagsins) hafi įrum saman boriš höfuš og heršar yfir önnur unglingališ hér ķ landi.

Hvaš um žaš, körfuboltatķmabiliš er tiltölulega nżbyrjaš hér ķ Svķarķki og viš fešgarnir įkvįšum aš skella okkur į völlinn ķ kvöld og sjį Uppsala Basket spila. Andstęšingar kvöldsins voru LF Basket Norrbotten frį Luleå, sem fram aš žessu hafa heitaš Plannja Basket og lentu ķ öšru sęti ķ keppninni um Svķžjóšarmeistaratitilinn ķ fyrra eftir aš hafa slegiš Uppsala śt ķ undanśrslitum.

Til aš gera langa sögu stutta voru Uppsalabśar, meš Ķslendinginn Helga Magnśsson innanboršs, gjörsamlega nišurlęgšir. LF Basket skorušu śr 7 fyrstu sóknum sķnum og eftir bara örfįar mķnśtur var stašan oršin 4-15 og eftir žaš sįu Uppsalapiltarnir aldrei til sólar. Ķ hįlfleik var stašan 33-59 og eftir žriggja mķnśtna spil ķ sķšari hįlfleik stóš 33-70 į stigatöflunni. Žį slökušu noršanmennirnir ašeins į klónni og leyfšu Uppsala aš sprikla en munurinn varš aldrei minni en 25 stig og žegar upp var stašiš skildu 32 stig lišin aš, 74-106. Žaš segir sķna sögu um gang leiksins aš minnsta manni LF Basket, 183 cm og 92 kg, tókst ķtrekaš aš żta burtu stęrsta manni Uppsala, 217 cm og 115 kg, og jafnvel vinna af honum frįköst.

Ég hef ekki séš Uppsala spila jafnilla ķ žeim um žaš bil tķu leikjum sem ég hef séš meš lišinu en vona aš žetta sé ekki žaš sem koma skal. Žaš er nefnilega ljóst aš viš fešgarnir munum fara į mun fleiri leiki ķ vetur en ķ fyrra; į žrišjudag byrja ęfingar P03 en žaš er aldursflokkur guttans og žar mun yšar einlęgur standa fyrir žjįlfun. Fyrst um sinn einn, sem gęti oršiš įhugavert žar sem ég hef aldrei komiš nįlęgt körfuboltažjįlfun, en žegar lķšur į veturinn skilst mér aš ég muni fį ašstošarmenn śr unglingaflokkum lišsins.

Žjįlfarar fį ókeypis įrsmiša į leiki Uppsala Basket og krakkar sem ęfa meš lišinu fį įrsmiša į mjög lįgu verši, sem sagt viš munum fara į mun fleiri leiki en ķ fyrra.

25.10.2010 | 11:22

Enn af skortsölum

Eftirfarandi pistill birtist eftir mig ķ Višskiptablašinu sl. fimmtudag. Žar er höggviš ķ sama knérunn og ķ sķšustu bloggfęrslu minni, ž.e. ég fjalla um skortsölur.

Misrįšiš aš banna skortsölur

G. Sverrir Žór

Hundadagakreppan, eins og ég hef kosiš aš kalla žį skörpu efnahagslęgš sem fylgdi ķ kjölfar hrunsins į fjįrmįlamörkušum heimsins į Hundadögum įriš 2007, opnaši augu margra fyrir žvķ aš leikreglum į markaši var įbótavant og sömuleišis aš gagnsęi markašarins var ekki nęgilegt. Markašurinn var einfaldlega ekki eins skilvirkur og margir höfšu tališ og vķsaš ķ fręšikenningar mįli sķnu til stušnings.

Ef žś spyrš tķu hagfręšinga hvaš žeir telji hafa valdiš Hundadagakreppunni er allt eins vķst aš žś fįir aš minnsta kosti tķu mismunandi svör en žó mį ętla aš einhvers stašar sjįiršu žann rauša žrįš aš viš ósamhverfni upplżsinga og algenga fylgifiska žess vandamįls, ž.e. hrakval og freistnivanda, sé aš sakast. Ekki hef ég plįss til aš fara mjög nįiš śt ķ žį sįlma hér en ósamhverfni upplżsinga felur ķ einföldušu mįli ķ sér aš žegar tveir ašilar eiga višskipti sķn ķ milli hefur annar ašilinn ašgang aš upplżsingum sem hinn hefur ekki. Ósamhverfni upplżsinga er žó ekki umfjöllunarefni mitt hér en tengist žvķ žó žar sem žetta vandamįl er afleišing af öšru vandamįli sem ég hyggst öšrum žręši fjalla um, ž.e. skorti į gagnsęi.

Sišlausar skortsölur

Eins og įšur segir rann žaš upp fyrir mörgum ķ kjölfar hrunsins į sumarmįnušum 2007 aš leikreglunum vęri įbótavant og žvķ hafa žęr raddir magnast aš efla beri lagarammann, nokkuš sem m.a. stendur til aš gera innan Evrópusambandsins. Mešal žess sem hefur veriš rętt um aš banna eru skortsölur į żmis konar fjįrmįlagjörningum en skortsölur viršast ķ huga margra vera helsta birtingarmynd žess sišleysis sem margir vilja meina aš hafi einkennt fjįrmįlamarkašinn undanfarinn įratug. Žeir eru sömuleišis til, jafnvel mešal hagfręšinga, sem beinlķnis vilja meina aš skortsölur įttu stóran žįtt ķ hruninu og alloft heyrist aš skortsala į ķslensku krónunni hafi valdiš bankahruninu 2008 og efnahagskreppunni sem ķ kjölfariš herjar į ķslenskt samfélag. Įšur en lengra er haldiš er žó ef til vill rétt aš skżra ašeins nįnar hvaš skortsala er.

Ķ mjög stuttu mįli felst skortsala ķ žvķ aš fjįrfestir fęr veršbréf aš lįni og selur ķ von um aš veršgildiš lękki. Žegar veršlękkunin hefur įtt sér staš kaupir hann sķšan bréfin aftur og skilar žeim og mismunurinn į kaup- og söluverši er hagnašur fjįrfestisins. Skortsala gjaldmišla er ekki ósvipaš ferli, fjįrfestir tekur fé aš lįni ķ einni mynt og kaupir fyrir žaš annan gjaldeyri meš von um aš myntin sem lįniš er tekiš ķ lękki ķ verši.

Kemur ķ veg fyrir bólumyndun

Ég get vel tekiš undir žęr raddir sem segja naušsynlegt aš efla ramma markašarins og tel aš róa beri öllum įrum ķ žį įtt aš auka gagnsęi en aš banna skortsölur alfariš tel ég žó afar misrįšiš. Skortsala er mikilvęgur hluti af veršmyndun į markaši og žar af leišandi einn naušsynlegra innviša markašarins.

Eins og įšur segir er skortsala mikilvęgur hluti af veršmyndun į markaši žar sem aukin skortsala į t.d. hlutabréfum einhvers fyrirtękis er til marks um aš markašnum žyki fyrirtękiš eša oršiš of dżrt. Hiš sama į viš um gjaldmišla. Žannig er skortsala hluti af žeirri dżnamķk markaša sem t.d. į aš koma ķ veg fyrir bólumyndun.

Gagnsęi og markašsmisnotkun

Nś mį vitaskuld benda į aš ķ jślķ 2007 sprakk risavaxin veršbóla sem žandist śt žrįtt fyrir aš skortsala vęri heimil. Vissulega en spurningin į móti ętti žį aš vera: Hvers vegna virkaši skortsalan ekki eins og henni er ętlaš. Svariš er tvķžętt ķ mķnum huga. Annars vegar er skortsöluferliš ekki nógu gagnsętt og hins vegar nżttu fjįrfestar sér skortsölu til markašsmisnotkunar.

Skortsöluferliš er ekki nęgilega gagnsętt aš žvķ leytinu til aš vķša er engin upplżsingaskylda į fjįrfestum, eša fjįrmįlafyrirtękjum um hvaša hlutabréf eru lįnuš eša hver žaš er sem fęr žau aš lįni. Žvķ er sį möguleiki vķša fyrir hendi aš skortselja įn žess aš markašurinn verši žess var og žar af leišandi gegnir skortsalan ekki žvķ hlutverki sķnu aš hindra bólumyndun. Hvaš markašsmisnotkun varšar er fall bandarķska fjįrfestingabankans Bear Stearns gott dęmi en um žaš bil er bankinn féll var žaš mikiš rętt aš óprśttnir fjįrfestar hefšu skortselt hlutabréf og skuldabréf bankans og sķšan komiš af staš oršrómi um slęma stöšu fyrirtękisins. Žetta olli įhlaupi į bankann sem varš til žess aš hann féll.

Aš mķnu mati er žaš alveg ljóst aš skerpa žarf verulega į reglum um skortsölu, m.a. til žess aš stušla aš auknu gagnsęi og koma ķ veg markašsmisnotkun. Aš banna hana er hins vegar frįleitt.

Höfundur stundar doktorsnįm ķ hagfręši.

18.10.2010 | 12:53

Er skortsala endilega eitthvaš neikvętt?

Ķ kjölfar hrunsins į alžjóšlegum fjįrmįlamörkušum um mitt įr 2007 og hinnar skörpu efnahagslęgšar sem fylgdi į eftir, žess sem ég hef kosiš aš kalla Hundadagakreppuna, hefur m.a. veriš rętt um aš banna skortsölur į allskyns fjįrmįlagjörningum. Žetta tel ég vera töluverš mistök enda er skortsala naušsynlegur hluti af virkni markašarins, eins og ég tķunda ķ eftirfarandi umfjöllun sem birtist ķ Višskiptablaši Morgunblašsins snemma įrs 2008.

Ég er hins vegar žeirrar skošunar aš herša žurfi verulega lagarammann um skortsölur og sömuleišis aš tryggja žurfi gagnsęi žeirra, ella žjóna žęr einfaldlega ekki tilgangi sķnum.

Birtist ķ Višskiptablaši Morgunblašsins 24. janśar 2008

Vešjaš į gengislękkun

Eftir Gušmund Sverri Žór

Ör lękkun śrvalsvķsitölu kauphallarinnar į undanförnum vikum hefur oršiš mörgum yrkisefni enda vart ofsögum sagt aš hśn hafi veriš eitt helsta fréttaefni fjölmišla aš undanförnu. Sś umfjöllun hefur helst snśist um öll žau veršmęti sem rokiš hafa śt um gluggann og hefur eflaust einhverjum brugšiš ķ brśn viš žęr tölur. Minna hefur žó veriš minnst į aš ekki sķšur er hęgt aš hagnast į neikvęšri žróun hlutabréfaveršs og žegar žau žróast jįkvętt. Žaš er gert meš skortsölu, en kauphöll OMX hefur nś uppi įform um aš koma į fót virkum lįnamarkaši meš hlutabréf, til aš gera skortsöluna gegnsęrri.

Naušsynlegur hluti

Skortsala (e. short selling) fer žannig fram aš fjįrfestir fęr hlutabréf aš lįni og selur žau, žašan er hugtakiš skortsala fengiš – fjįrfestirinn er aš selja bréf sem hann skortir. Einnig er oft talaš um aš taka stutta stöšu (e. short position) en žį er einmitt įtt viš aš fjįrfestirinn hafi selt bréf sem hann ekki įtti.Meš žvķ aš skortselja er fjįrfestirinn aš vešja į aš gengi bréfanna muni lękka. Žegar žaš hefur lękkaš kaupir hann bréfin sķšan aftur og skilar žeim. Mismuninum heldur hann eftir, ž.e. mismunurinn er hagnašurinn af višskiptunum.

Margir viršast lķta į fyrirbęriš skortsölu sem eitthvaš neikvętt, jafnvel sišlaust, en stašreyndin er sś aš skortsala er naušsynlegur hluti markašarins. Hśn er mikilvęgur hluti af veršmyndun į skilvirkum og gegnsęjum mörkušum og leikur mikilvęgt hlutverk ķ žvķ aš koma ķ veg fyrir veršbólumyndun. Žegar fjįrfestar telja verš hluta- eša skuldabréfa einhvers fyrirtękis vera oršiš of hįtt skortselja žeir bréfin. Vķša ber lįnendum aš tilkynna hversu mikiš hefur veriš lįnaš žannig aš žegar markašurinn sér aukningu ķ skortsölum stillist verš bréfanna alla jafna af.

Almennt séš er fįtt viš skortsölu aš athuga, ž.e. hśn er sjaldan neikvętt eša sišlaust fyrirbęri eins og įšur segir, en vissulega į hśn sér neikvęšar hlišar – eins og flest annaš. Žannig hafa oft veriš brögš aš žvķ aš ašilar sem skortselja reyni aš hafa įhrif til veršlękkunar žess veršbréfs sem um er aš ręša. Mörgum er ķ fersku minni sś umręša sem vaknaši snemma įrs 2006 žegar sagt var aš erlendir fjįrfestingarbankar hefšu skortselt skuldabréf ķslenskra banka og greiningardeildir viškomandi fjįrfestingarbanka sķšan gefiš śt neikvęšar greiningar į ķslensku bönkunum, meš žaš ķ huga aš verš bréfanna lękkaši. Ekkert sannašist hins vegar ķ žeim efnum og er ķ raun alveg óljóst hvort svo hafi veriš. Žį er rétt aš taka fram aš hvers kyns oršrómur er daglegt brauš į fjįrmįlamörkušum og žvķ getur reynst erfitt aš greina į milli hvaša oršrómi er hleypt af staš meš žaš ķ huga aš hafa beinlķnis įhrif til veršlękkunar veršbréfa.

Ekki hvaša bréf sem er

Skortsala er leyfš hér į landi en skiptar skošanir eru um hvort lögin banni beinlķnis lķfeyrissjóšum og veršbréfasjóšum aš skortselja. Einn višmęlenda blašsins bendir į aš ķ lögum um lķfeyrissjóši standi aš žeir megi ašeins nota afleišusamninga til aš draga śr įhęttu sjóšsins. Lķta megi į skortsölu sem įkvešiš tślkunaratriši sem getiveriš til žess fallin aš draga śr įhęttu viškomandi lķfeyrissjóšs, svo framarlega sem hann į meira magn viškomandi bréfa ķ sinni eigu. Žannig vęri lķfeyrissjóšurinn einungis aš minnka stöšu sķna ķ viškomandi félagi, ž.e. minnka markašsįhęttu sķna af umręddu félagi.Lķfeyrissjóšir hér į landi mega hins vegar ekki lįna sķn eigin bréf til žrišja ašila. Žannig geta lķfeyrissjóšir til aš mynda ekki aukiš įvöxtun sķna meš žvķ aš lįna eigin bréf og fį greitt fyrir žaš žóknun. Žaš eru žvķ ašallega bankarnir sem stunda veršbréfalįn enda fįir ašrir sem hafa yfir aš rįša nęgilega miklu magni veršbréfa til žess aš lįna śt. En žį er spurningin; hvaša bréf mį lįna śt? Geta fjįrmįlastofnanir lįnaš hlutabréfvišskiptavina sinna sem eru į vörslureikningi lķkt og žeir geta lįnaš žį peninga sem višskiptavinir leggja inn į reikninga sķna?

Svariš er nei, fjįrmįlastofnanir mega ekki lįna hlutabréf nema žęr eigi bréfin sjįlfar. Įstęšan er sś aš hlutabréf sem eru ķ lįni bera ekki atkvęšisrétt og žvķ missir eigandi vörslureikningsins atkvęšisrétt sinn ķ félaginu sem um ręšir. En getur hver sem er fengiš hlutabréf aš lįni?

Fręšilega séš getur hver sem er gert žaš en hinar „praktķsku“ hindranir vęru sennilega flestum yfirstķganlegar. Fjįrfestar žurfa aš geta skilaš mjög góšum tryggingum fyrir lįninu sem yfirleitt žarf aš vera mjög stórt til žess aš žaš borgi sig aš standa ķ žessu brölti. Almennt žurfa lįnžegarnir yfirleitt einnig aš greiša žóknun til bankans og jafnvel vexti af žvķ.

Eftir žvķ sem nęst veršur komist eru žaš fyrst og fremst erlendir fjįrfestar sem skortselja ķslenska markašinn. Lķklegasta skżringin į žvķ er sś aš ķslenskir fjįrfestar hafa haft žaš mikla trś į markašnum aš žeir hafi ekki vešjaš į lękkun, og žvķ sķšur svo mikla sem raun ber vitni.

Aš lokum er vert aš velta žvķ fyrir sér hvaša hlutabréf žaš eru sem mest eru skortseld hér į landi og svariš er hlutabréf fjįrmįlafyrirtękja og fjįrfestingarfélaganna FL Group og Existu. Įstęšan er sś aš žau eru seljanlegust į ķslenska markašnum.

Seljanleiki er mikilvęg forsenda žess aš skortsöluvišskipti geti fariš fram žar sem skortsala er ķ raun lķtiš annaš en framvirkur samningur. Fjįrfestirinn fęr bréfin lįnuš og žegar žaš gerist skuldbindur hann sig nįnast undantekningalaust til žess aš skila žeim į einhverjum fyrirfram įkvešnum tķma. Til žess aš geta veriš viss um aš hęgt sé aš skila bréfunum žarf fjįrfestirinn žvķ aš vera viss um aš hann geti keypt žau aftur. Og žaš getur hann ekki veriš nema seljanleiki bréfanna sé mikill.

Višskipti og fjįrmįl | Breytt s.d. kl. 13:01 | Slóš | Facebook | Athugasemdir (0)

27.7.2010 | 11:34

Ofhitnun ekki hęttuleg - Vištal viš Arthur Laffer frį 2007

Eitt skemmtilegasta vištal sem ég tók sem blašamašur į višskiptaritstjórn Morgunblašsins var viš bandarķska hagfręšinginn Arthur Laffer. Laffer žessi kom til landsins į haustdögum 2007 til žess aš halda erindi um skattamįl en hann er heimsžekktur fyrir Laffer-kśrfuna sem sżnir hvernig rķki geta aukiš skatttekjur sķnar meš žvķ aš lękka skatthlutfall og eins og nęrri mį geta er hann fyrir vikiš ķ gušatölu į mešal frjįlshyggjumanna og annarra hęgri manna.

Sagan segir aš Laffer hafi teiknaš kśrfuna į servķettu į veitingastaš einum ķ Washington žar sem hann sat įsamt blašamanni og žeim Donald Rumsfeld og Dick Cheney en hann hefur sjįlfur sagst ekki muna eftir žessum fundi og jafnframt aš hann efist um sannleiksgildi sögunnar. „Ég hef kannaš mįliš og į žessum veitingastaš eru tauservķettur. Heldri konan móšir mķn kenndi mér ungum aš teikna aldrei į slķkar servķettur,“ sagši Laffer viš undirritašan žegar viš ręddum saman aš erindi hans loknu.

Ég hef żmislegt śt į Laffer-kśrfuna aš setja (tel hugmyndina vera ranga) og stefni aš žvķ aš blogga meira um mįliš į nęstu vikum en finnst rétt aš birta vištališ fyrst. Žeir sem lesa vištališ sjį aš žar setur žessi įhrifamikli hagfręšingur fram żmsar fullyršingar sem ekki rķma viš žį žróun sem įtti sér į mįnušunum eftir aš vištališ birtist. Hjį mér stendur eftir skemmtilegt vištal viš einkar skemmtilegan og įhugaveršan višmęlanda, žótt ég sé vantrśašur į margt af žvķ sem hann sagši. Nokkrum vikum eftir fund okkar fékk ég ķ pósti bréf frį Laffer žar sem hann žakkaši fyrir góšan fund og gott vištal, žaš var ķ eina skiptiš sem erlendur višmęlandi sżndi slķka vinsemd.

Vištališ birtist ķ Morgunblašinu laugardaginn 17. nóvember 2007 og birtist meš góšfśslegu leyfi śtgefanda Morgunblašsins.

Ofhitnun ekki hęttuleg

Arthur Laffer segir hagkerfiš ekki geta žanist of mikiš śt

ĮRANGUR Ķslendinga ķ efnahagsmįlum er framśrskarandi og ętti landiš aš vera fyrirmynd annarra. Žetta segir bandarķski hagfręšingurinn Arthur Laffer sem staddur var hér į landi og flutti fyrirlestur ķ Žjóšmenningarhśsinu ķ gęr. Ķ samtali viš Morgunblašiš aš fundinum loknum sagši Laffer Ķslendinga hafa sżnt fram į aš réttmęti hugmynda hans en tók jafnframt skżrt fram aš skattalękkanir vęru ekki eina įstęša ženslunnar og góšęrisins sem einkennt hefur ķslenskt efnahagslķf į undanförnum įrum. „Fleiri žęttir spila aš sjįlfsögšu inn ķ, žetta er samspil margra hluta,“ segir Laffer sem višurkennir aš hann hafi ekki nįš aš kynna sér til hlķtar allar žęr breytingar sem oršiš hafa į ķslensku efnahagsumhverfi į undanförnum įrum og įratugum. Hann segir žaš hins vegar engum vafa undirorpiš aš breytingar žęr sem rįšist hefur veriš ķ į ķslensku skattakerfi hafi skilaš miklum įrangri.

Žótt kenningum Laffers hafi stundum veriš beitt sem sönnun žess aš skattar eigi ekki rétt į sér segir hann žį vera illa naušsyn. „Öll hagkerfi žurfa einhvern skattagrundvöll til žess aš byggja žjónustu hins opinbera į. Hin pólitķska umręša į sķšan aš fjalla um hversu mikil hin opinera žjónusta į aš vera en skatturinn į ekki aš žurfa aš vera meiri en svo aš žaš dekki kostnaš hins opinbera. Ef möguleiki er į aš lękka skatta og samtķmis auka tekjur hins opinbera hver er žį į móti žvķ aš lękka skatta? Annaš vęri brjįlęši. Žaš er žaš sem ég hef veriš aš benda į,“ segir hann og ķtrekar aš Laffer-kśrfuna eigi ekki aš lķta į sem einhverja óhrekjanlega hagfręšikenningu, hann hafi upphaflega rissaš hana upp til žess aš sżna nemendum sķnum fram į aš žaš geta veriš tekjuįhrif af skattalękkunum. Jafnframt varar hann viš žvķ aš valdhafar reyni aš finna einhvern topp į Laffer-kśrfunni til žess aš finna hęsta skattstig sem ekki veldur veršmętatapi. Ašalatrišiš sé aš skattstigiš sé vinstra megin viš hęsta punkt į kśrfunni. En hvaš į aš gera žegar lęgsta hagkvęma skattstigi hefur veriš nįš?

„Žį žarf aš hętta aš lękka skatta. og finna ašrar leišir til žess aš örva hagkerfiš. Viš veršum aš leyfa stjórnmįlamönnum aš taka įkvöršun um hvaša leišir į aš nota. Žaš er hins vegar alveg ljóst aš hingaš til höfum viš gengiš alltof langt ķ aš hękka skatta,“ segir Laffer.

Ķslenska hagkerfiš hefur žanist śt meš ógnarhraša į undanförnum įrum og hefur veriš sagt aš framleišsluspenna sé ķ hagkerfinu. Žį hafa sérfręšingar erlendra stofnana į borš viš Alžjóšagjaldeyrissjóšinn og OECD varaš viš žvķ aš skattar séu lękkašir į mišju žensluskeiši. Žaš sé eins og aš hella olķu į eld. „Žaš er ekki veriš aš hella olķu į eld meš žvķ aš lękka skatta. Aš mķnu mati getur hagkerfiš ekki žanist of mikiš śt. Žaš veldur engum vandręšum aš hafa framleitt of mikiš,“ segir Laffer og segir kenningar um framleišsluspennu rangar. „Žaš er ekkert aš neikvętt viš ofhitaš hagkerfi, hvaš svo sem žaš žżšir. Atvinnuleysi getur aldrei veriš of lįgt og fólk getur aldrei veriš of rķkt. Žaš er aldrei hęgt aš śtrżma fįtękt of hratt,“ bętir hann viš og ašspuršur um raddir žess efnis aš meš skattalękkunum breikki biliš į milli fįtękra og rķkra segir hann aš žżši žaš aš minnka biliš aš hinir fįtęku verši fįtękari žį vilji hann ekki aš žaš minnki. „Žaš meišir mig ekki žótt einhverjir séu rķkari en ég og ef žś veršur rķkari og ég verš rķkari žį hef ég žaš betra. John F. Kennedy sagši eitt sinn aš enginn Bandarķkjamašur hefši nokkurn tķma oršiš betur settur af žvķ aš draga annan nišur og aš ķ hvert skipti sem einn Bandarķkjamašur hagnašist myndu allir hagnast. Ennfremur sagši hann aš į flóši lyftust öll skip og žaš er sś regla sem ég lifi eftir. Ķ hvert skipti sem afkoma Bandarķkjamanns batnar žį verš ég hamingjusamur, gildir žį einu hvort um er aš ręša fįtęka eša rķka. Ég vil aš žeim fįtęku farnist betur og ég vil aš žeim rķku farnist betur,“ segir Arthur Laffer og segist aš lokum žakklįtur Ķslendingum. „Įrangur ykkar hefur rennt stošum undir Laffer-kśrfuna,“ segir hann og hlęr.

Ķ hnotskurn

» Arthur Laffer er heimsžekktur fyrir Laffer-kśrfuna svoköllušu sem sżnir aš tekjur hins opinbera af skattheimtu geta hękkaš žrįtt fyrir aš skattar lękki.» Laffer var hugmyndafręšingurinn į bak viš skattalękkanir Ronald Reagan og hefur einnig komiš aš endurbótum į ķrska skattkerfinu.

9.4.2010 | 19:41

Pęlingar um markašinn

Af ummęlum mķnum um markašinn og ašferšafręši margra fręšibręšra mķna ķ hagfręšinni ķ undanförnum bloggum gętu einhverjir žeirra sem villst hafa hingaš inn fengiš į tilfinninguna aš ég sé einhvers konar andmarkašssinni og aš mér sé illa viš hinn frjįlsa markaš. Ekkert gęti veriš fjęr sanni. Žótt ég telji mig vissulega til villutrśarmanna innan hagfręši žį er ég svo sannarlega markašssinnašur; ég er Keynesisti og frjįlslyndur jafnašarmašur. Žó er ekki žar meš sagt aš ég trśi ķ blindni į hinn frjįlsa markaš. Markašurinn į aš vera eins frjįls og mögulegt er en žó eru mikilvęgar undantekningar; ég tel naušsynlegt aš hafa meš honum öflugt eftirlit, einfaldlega vegna žess aš aušvelt er aš misnota (eša manķpślera) hann. Žaš er meira aš segja mjög aušvelt eins og dęmin hafa margķtrekaš sannaš.

Ég endurtek, ég er frįleitt į móti hinum frjįlsa markaši enda er hann langskilvirkasta tękiš sem viš eigum til žess aš dreifa gęšum og skipta žeim. En markašurinn er fjarri žvķ aš vera fullkominn eins og margir viršast halda (eins og ég hef įšur komiš inn į er žaš mjög algengt aš hagfręšingar gefi sér žį forsendu ķ lķkönum sķnum og rannsóknum sem į žeim byggja) og enn sķšur er hann nokkurt nįttśrulögmįl. Markašurinn er mannanna verk og žar af leišandi žjįist hann af sömu breyskleikum og viš mannfólkiš. Hinn mikli fjöldi markašsašila śtilokar ekki žessa breyskleika ķ gangvirki markašarins, fjöldinn gęti mildaš žį en til žess aš śtiloka žį žyrfti fjöldi markašsašila aš vera óendanlegur, og žaš eru ekki til neinar ósżnilegar hendur (mér finnst alltaf jafn merkilegt aš heyra yfirlżsta trśleysingja tala um hina ósżnilegu hönd markašarins).

Dęmi um algengan breyskleika mannkynsins er gręšgin og žaš er breyskleiki sem aušveldlega kemur fram ķ višskiptum. Žegar vonin um skjótan gróša kviknar žį lįta margir alla varkįrni lönd og leiš og žaš mį fęra mjög sterk rök fyrir žvķ aš einmitt slķk hegšun hafi valdiš žeirri efnahagslęgš sem heimurinn glķmir nś viš. Um leiš og slakaš var į klónni hvaš eftirlit og reglugeršir varšar kviknaši gróšavonin, įhęttusękni jókst og bólan tók aš ženjast śt. Ekki einungis į Ķslandi heldur alls stašar. Ég hef heyrt, og séš, žį er ašhyllast frjįlshyggju halda žvķ fram aš žaš hafi veriš of mikiš eftirlit og ekki nęgilega mikiš frelsi sem olli Hundadagakreppunni; hefši markašurinn fengiš fullt frelsi žį hefši hann sjįlfur rétt sig af og allt veriš ķ himnalagi. Slķkt virkar ķ hagfręšilķkönum žar sem byggt er į rökręnni hegšun og allt er til langs tķma en til langs tķma litiš erum viš öll dauš. Sś tķmavķdd er žvķ mišur ekki til nema ķ fręšunum og viš lifum ķ skammtķmaheimi. Mér žętti žvķ gaman aš vita hvernig žessi „sjįlflękning“ hefši įtt aš fara fram.

Hinn algjörlega frjįlsi markašur leitar ekki ķ įttina aš fullkomnun (žar sem fjöldi bęši framleišenda og neytenda er óendanlegur). Žess ķ staš er innbyggšur ķ hann sjįlfseyšingarbśnašur sem t.d. gerir aš hann leitar ķ įtt aš einokun. Fyrirtękjum fjölgar ekki ķ óendanleika (sem er fręšileg stęrš) heldur fękkar žeim enda er žaš markmiš fyrirtękja aš stękka og auka hagnaš og aršsemi eigenda sinna. Margur veršur af aurum api og ķ žessari višleitni svķfast fyrirtękin oft einskis. Žess vegna er naušsynlegt aš setja markašnum skoršur og hafa meš honum öflugt eftirlit. Oft er jafnvel ęskilegt aš rķkiš sé žįtttakandi į markašnum en žó žarf aš tryggja aš rķkisfyrirtęki skekki ekki markašinn ķ krafti stęršar sinnar og sömuleišis aš žau stżri ekki markašnum heldur séu frekar ķ hlutverki hemilsins. Žannig getur rķkiš t.d. komiš ķ veg fyrir veršsamrįš o.fl. meš žvķ einu aš vera virkur markašsašili.

Žetta į viš į samkeppnismörkušum en eins og įšur segir er žaš mikilvęg forsenda aš hęgt sé aš tryggja aš rķkiš taki sér ekki markašsrįšandi stöšu. Žar sem einokun rķkir er hins vegar ęskilegt aš hśn sé frekar ķ höndum hins opinbera en einkafyrirtękis sem svķfst einskis til žess aš hįmarka hagnaš sinn į kostnaš neytenda. Sömuleišis ber hinu opinbera aš tryggja jafnan ašgang allra aš infrastrśktśr hvers konar, t.d. heilbrigšiskerfi, menntakerfi, samgöngumannvirkjum o.s.frv. enda er žaš hlutverk hins opinbera į aš vera aš gęta hagsmuna borgaranna.

7.4.2010 | 15:12

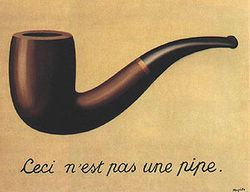

Žetta er ekki pķpa

Einn af helstu vanköntum hagfręšinnar ķ dag (aš mķnu mati) er hversu mikiš viš reišum okkur į lķkön byggš į forsendum sem ķ besta falli mį kalla barnalegar, dęmi um slķkar forsendur er aš markašsašilar (sem eru allir ķ hagkerfinu) teljast rökręnir (e. rational) auk žess sem žeir miši allar sķnar ašgeršir ķ lķfinu aš žvķ aš hįmarka eigin peningaleg nyt. Önnur óraunhęf forsenda sem hagfręšingar telja afar mikilvęga er fullkominn markašur.

Ég hef stundum veriš aš fjargvišrast um žetta viš félaga mķna ķ doktorsnįminu, sem sjįlf viršast sjį fįtt athugavert viš žęr ašferšir sem beitt er, og fyrir nokkru kom einn žeirra meš mynd sem hann hafši prentaš śt. Um var aš ręša mynd af pķpu og undir henni stóš, į frönsku, „Ceci n’est pas une pipe“ eša „Žetta er ekki pķpa“. Myndin ku vera žekkt listaverk eftir belgķskan listamann er Magritte hét og tjįši fręšibróšir minn mér aš kennari ķ kśrsi einum sem hann tók hafi veifaš myndinni atarna framan ķ hópinn mįli sķnu til stušnings žegar hann fjallaši um įgęti ašferšanna sem stušst var viš ķ kśrsinum (ž.e. įšurnefndra lķkana). Rökstušningurinn var eitthvaš į žessa leiš: Lķkt og mynd Magritte af pķpu er ekki raunveruleg pķpa heldur einmitt tvķvķš mynd af pķpu, eru lķkön hagfręšinga einfölduš mynd af žeim veruleika sem viš fjöllum um en ekki raunveruleikinn enda er hann allt of flókinn til žess aš viš getum gert honum nįkvęm skil ķ fręšunum. Ķ stašinn notum viš žessi einföldušu lķkön (žau eru sem sé myndin af pķpunni) til žess aš gefa okkur mynd af heiminum sem viš notum sķšan til žess aš bęta skilning okkar į heiminum.

Gott og vel, ég get alveg samžykkt žaš aš heimurinn sé of flókin til žess aš hęgt sé aš bśa til af honum heilstętt lķkan sem veitir okkur fullan skilning į samvinnu mikilvęgra efnahagslegra žįtta. En eins og ég benti fręšibróšur mķnum į, ef ég vil reykja pķpu žį get ég ekki tekiš mynd af pķpu og kveikt ķ henni. Į sama hįtt get ég ekki „reykt“ hagfręšilķkan, ž.e. ef ég vil vita hvaša įhrif ašgerš ķ efnahagsmįlum hefur į hagkerfiš get ég ekki treyst žvķ aš įhrifin verši žau sem lķkaniš gefur til kynna. Žetta į sérstaklega viš žegar ég ętla aš reykja pķpu en myndin er ķ raun af vindli eša sķgarettu eins og oft er raunin žegar forsendur žęr sem lķkaniš byggir į eru jafnveikar og raun ber vitni. Įlyktun getur aldrei oršiš réttari en žęr forsendur sem hśn byggir į og žvķ veršur aš vanda vališ.

Eins og įšur segir, ég geri mér fyllilega grein fyrir žvķ aš višfangsefni hagfręšinnar er mjög flókiš og aš lķkönin eru ekki pķpur heldur einfaldar myndir af žéttrišnu neti samverkandi žįtta en žar liggur hundurinn einmitt aš mörgu leyti grafinn. Ašferšir okkar eru svo takmarkašar aš viš neyšumst til žess aš halda mörgum žįttum föstum ķ śtreikningum į mešan viš metum įhrif eins žįttar ķ einu į heildarmyndina en žetta eru samverkandi žęttir og viš veršum aš leita leiša til žess aš nį betri heildaryfirsżn. Ašferšir dagsins ķ dag eru of takmarkašar og viš erum of sįtt viš žęr. Hugsiš śt ķ žaš aš nś eru lišin 234 įr sķšan Adam Smith gekk hagfręšinni ķ föšurstaš meš riti sķnu Aušlegš žjóšanna; viš erum bśin aš grandskoša og greina markašinn ofan ķ kjölinn ķ meira en 200 įr og enn er žaš rķkjandi trś manna aš einhver ósżnileg hönd komi og leišrétti allt.

Viš veršum aš įtta okkur į žvķ hvaš hagfręšin er takmörkuš fręšigrein og žvķ hvaš nišurstöšur okkar eru takmarkašar. Flestir, ef ekki allir, hagfręšingar eru mešvitašir um aš lķkönin eru einföldun į heiminum en engu aš sķšur lįta flestir hinir sömu eins og nišurstöšur žeirra séu einhver lögmįl. Žessar nišurstöšur eru birtar ķ fręšitķmaritum og engir varnaglar slegnir žannig aš hver sem er, t.d. misvitrir stjórnmįlamenn og skošanamótendur, éta žęr upp eins og heilagan sannleik įn žess aš gera sér grein fyrir žvķ aš forsendurnar geta veriš, og eru oft, mjög veikar.

Ég hef stundum haft ķ flimtingum aš hagfręšitķmaritum ętti aš fylgja ašvörun lķkt og žungum vinnuvélum: Žessar nišurstöšur eru ašeins ętlašar ...

Višskipti og fjįrmįl | Breytt 27.7.2010 kl. 11:39 | Slóš | Facebook | Athugasemdir (3)

31.3.2010 | 12:34

Hugleišingar ķ tilefni Jaršarstundar

Eftirfarandi pistill birtist eftir mig ķ Višskiptablašinu ķ dag:

Hugleišingar ķ tilefni Jaršarstundar

Jaršarstund, sem į ensku nefnist Earth hour, var haldin hįtķšleg um lišna helgi en eins og mörgum er eflaust kunnugt felst „hįtķš“ žessi ķ meginatrišum ķ žvķ aš fólk slekkur ljósin heima hjį sér og slekkur į „ónaušsynlegum“ rafmagnstękjum ķ eina klukkustund. Sömuleišis voru ljósin slökkt į mörgum žekktum kennileitum vķša um heim, svo sem Eiffel-turninum, óperuhśsinu ķ Sydney og svona mętti lengi telja. Žį er slökkt į auglżsingaskiltum o.s.frv., allt til žess aš vekja almenning til umhugsunar um loftslagsbreytingar og hvetja til samstöšu ķ barįttunni fyrir hreinna umhverfi.

Margir, sennilega meirihluti žó ég byggi žį įgiskun į tilfinningu en ekki neinum tölum, hafa miklar įhyggjur af hnatthlżnun og öšrum loftslagsbreytingum sem sagšar eru af mannavöldum en žeir eru sömuleišis margir sem fussa og sveia ķ hvert skipti sem umhverfismįl ber į góma og segja umręšuna į villigötum. Mįli sķnu til stušnings benda žeir sķšarnefndu į aš viš getum ekkert fullyrt um aš loftslagsbreytingarnar, ef einhverjar eru, séu af mannavöldum en ekki hluti af nįttśrulegri hringrįs. Hringrįs sem nęr yfir mun lengri tķma en žann sem vešurfars- og loftslagsmęlingar hvers konar spanna. Žetta er vissulega réttmęt įbending en ég hef žó tvennt viš žennan mįlflutning aš athuga, eša öllu heldur, ég set tvö spurningarmerki viš hann.

Įšur en lengra er haldiš vil ég taka fram aš ég tel mig engan sérstakan umhverfissinna og įlķt mig vera hlutlausan ķ umręšunni um umhverfismįl. Ég er ekki kolefnisjafnašur, ég ek ekki um į umhverfisvęnum bķl og ég sortera ekki rusliš mitt (fyrir utan aš ég fer meš flöskur og dósir ķ endurvinnslu žar sem ég fę smįvegis višbót ķ budduna fyrir ómakiš). Ég slökkti žó ljósin klukkan hįlfnķu į laugardagskvöldiš og hafši žau slökkt ķ klukkustund; aš hluta til vegna hjaršhegšunar en einnig til žess aš sżna samstöšu og sömuleišis vegna žess aš ég vil vekja son minn til umhugsunar um žessi mįl.

Spurningamerkin tvö

Vķkjum nś aftur aš žeim spurningamerkjum sem ég vil setja viš mįlflutning įšurnefndra efasemdarmanna. Eins og ég segi benda žeir réttilega į aš erfitt, nįnast ómögulegt, sé aš sanna aš loftslagsbreytingar (ef einhverjar eru) séu af mannavöldum. Gott og vel, en geta žessir sömu sannaš meš óyggjandi hętti aš loftlagsbreytingar séu engar eša aš žęr séu ekki af mannavöldum? Svo mį vel vera en ég hef žó ekki séš (eša heyrt) slķkar sannanir. Žvķ spyr ég: Į mešan viš vitum žetta ekki fyrir vķst, hvers vegna eigum viš aš taka aukna įhęttu?

Žetta var fyrra spurningamerkiš en hiš sķšara er aš mķnu mati mikilvęgara. Hvers vegna eigum viš ekki aš gera allt sem ķ okkar valdi stendur til žess aš hreinsa til ķ kringum okkur žó svo viš getum ekki fęrt į žaš óyggjandi sönnur aš loftslagsbreytingar eigi sér staš eša aš žęr séu af völdum mannanna, og žį sérstaklega skķtugrar išnašarframleišslu og notkunar skķtugra orkugjafa. Į undanförnum įratugum hefur mannkyniš gengiš mjög harkalega į takmarkašar aušlindir (munum aš allar aušlindir eru takmarkašar) og gildir žį einu hvort um er aš ręša mįlma og żmis konar hrįvörur eša orkugjafa į borš viš jaršefnaeldsneyti. Śrgangi hefur veriš fleygt um allar jaršir og jafnvel žótt hann sé uršašur į skilvirkasta hįtt sem viš žekkjum veldur žaš alltaf einhverri mengun. Hiš sama į viš um brennslu jaršefnaeldsneytis. Mįski veldur žetta ekki loftslagsbreytingum en viš žurfum ekki aš kśka hvar sem viš komum og okkur ber skylda til žess aš skila Hótel Jörš ķ sama, ef ekki betra, įsigkomulagi og viš tókum viš henni.

Aš lokum

Žegar ég var aš kynna mér Jaršarstundina į alfręšivefnum Wikipedia tók ég eftir žvķ aš Ķsland er eitt örfįrra Evrópurķkja sem ekki tekur yfirlżstan žįtt ķ įtakinu, og hefur aldrei gert. Hvers vegna? Aš žessu sögšu óska ég lesendum Višskiptablašsins glešilegra pįska.

Višskipti og fjįrmįl | Breytt s.d. kl. 12:36 | Slóš | Facebook | Athugasemdir (0)

24.3.2010 | 19:45

Nęsta skref stigiš ķ Afrķku

Lķkt og margir ašrir hef ég löngum heillast af Afrķku og langar mig mikiš til aš heimsękja žį įlfu žegar fram lķša stundir. Afrķka hefur stundum veriš kölluš dularfull heimsįlfa og jafnvel dulmögnuš og žó ég viti ekki hvort sś lżsing sé rétt verš ég aš segja aš ašdrįttarafl hennar er mikiš. Žessi įhugi minn į Afrķku hefur m.a. tekiš į sig žį mynd aš ég fylgdist töluvert meš žróun efnahagsmįla ķ įlfunni žegar ég var į Mogganum og skrifaši nokkrar greinar žar um.

Sś fyrsta žeirra birtist hér aš nešan en kveikjan aš henni var annaš įhugasviš mitt, ž.e. hrįvörumarkašir, enda höfšu mörg Afrķkurķki töluveršan hag af ženslunni į hrįvörumörkušum į misserunum fyrir hundadagakreppuna. Greinin er skrifuš ķ desember 2007, tępu hįlfu įri eftir aš bóla tók į kreppunni en žį voru hrįvörur enn į blśssandi siglingu.

Nęsta skref stigiš ķ Afrķku

Hagvöxtur ķ rķkjum Afrķku sunnan Sahara er nś meiri en nokkru sinni frį lokum nżlendutķmans. Aukin eftirspurn eftir hrįvörum į stóran žįtt ķ žróuninni

Eftir Gušmund Sverri Žór | sverrirth@mbl.is

Żmiss konar hrįvörur, s.s. mįlmar, olķa og żmiss konar landbśnašarafuršir, hafa hękkaš mikiš ķ verši į heimsmarkaši aš undanförnu meš tilheyrandi veršbólgužrżstingi į heimshagkerfiš, sérstaklega į Vesturlöndum. Ein er žó sś heimsįlfa sem nżtur góšs af hękkununum og grętur žęr žvķ varla. Sś heimsįlfa er Afrķka en žar eru nś gķfurlegir vaxtarmöguleikar fyrir hendi.

Hagvöxtur hefur ekki veriš hrašari ķ žrjį įratugi ķ löndunum sunnan Sahara og veršbólga ekki minni, žegar frį er tališ Simbabve, žar sem efnahagslegur glundroši rķkir og veršbólga nįlgast 8.000%.

Ķ nżlegri skżrslu Alžjóšagjaldeyrissjóšsins, IMF, um efnahagsįstandiš ķ Afrķku, er žvķ spįš aš hagvöxtur ķ įlfunni verši į žessu įri 6% og į nęsta įri 6,5% en veršbólga verši 7,5% ķ įr og enn lķtil į nęsta įri.

Žaš eru žó ekki einungis veršhękkanir į hrįvörum sem hafa kveikt hagvaxtarbįliš ķ Afrķku, stór hluti af skżringunni er aš mati IMF sś stašreynd aš hagstjórn hefur batnaš til muna ķ flestum rķkjum įlfunnar og efnahagsumbętur veriš geršar meš efnahagslegan stöšugleika ķ huga. Ķ kjölfariš hefur ašgengi rķkjanna aš alžjóšlegum fjįrmįlamörkušum, ž.e. lįnsfé, batnaš til muna sem og kjörin žar į. Lįnveitendur treysta Afrķkurķkjum nś einfaldlega mun betur en įšur sem skilar sér ķ aukinni og betri lįntöku sem sķšan er hęgt aš nota til žess aš styšja viš uppbyggingu hagkerfana. Žį hefur dregiš mikiš śr millirķkjadeilum auk žess sem višskiptakjör Afrķkurķkja į alžjóšavettvangi hafa batnaš – nokkuš sem aš einhverju leyti mį rekja til betri afkomu žeirra ķ kjölfar hękkandi afuršaveršs.

Fjįrmagniš flęšir inn

Financial Times greindi nżlega frį žvķ aš žaš vęri ekki einungis lįnsfé sem streymdi inn ķ Afrķku. Asķa hefur į undanförnum įrum og įratugum sogaš til sķn fjįrmagn fjįrfesta ķ leit aš góšri įvöxtun en eftir žvķ sem hagkerfi žeirrar įlfu hafa žróast hefur įvöxtun fjįrfestinga smįm saman dregist saman ķ Asķu. Fjįrfestar ķ leit aš góšri įvöxtun beina žvķ sjónum ķ ę meiri męli til Afrķku žar sem hagkerfin eru, žrįtt fyrir allt, flest į frumstigi žróunar enn um sinn.„Afrķka er stęrsti og mest spennandi hópurinn į mešal ónuminna markaša og allir vilja hlut af kökunni,“ segir Richard Segal, skuldabréfasérfręšingur hjį rśssneska fjįrfestingarbankanum Renaissance Capital, ķ samtali viš FT. Žį hefur di.se eftir Mark Hammond, sjóšsstjóra EMEA-sjóšs Fidelity, aš gengi hlutabréfa ķ Kķna sé almennt oršiš frekar hįtt en Miš-Austurlönd og Afrķka séu ódżrari. Žar sé V/H hlutfall hlutabréfa gjarnan lęgra en 10 – V/H er hlutfall markašsviršis og hagnašar fyrirtękis og žvķ lęgra sem žaš er žvķ betra. Samkvęmt di.se er 40% eigna sjóšs žess er Hammond stżrir ķ Afrķku en hann tekur žó fram aš žótt möguleikarnir séu miklir sé enn töluverš įhętta fólgin ķ žvķ aš fjįrfesta ķ įlfunni.

Žess ber aš geta aš žótt fjįrfestar beini fé sķnu ķ auknum męli til Afrķku į įlfan mjög langt ķ land meš aš nį Asķu hvaš hreinar upphęšir varšar.

Žaš er žó ekki einungis minnkandi įvöxtun į fjįrfestingum annars stašar sem lašar fjįrfesta til Afrķku. Margir sjį įlfuna sem örugga höfn ķ ólgusjó žeim sem einkennt hefur fjįrmįlamarkaši heimsins aš undanförnu.

Įhuginn hefur aukist umtalsvert į undanförnum mįnušum samkvęmt FT enda viršist lķtil fylgni vera į milli markašsžróunar į milli rķkja ķ Afrķka og enn minni er hśn śt fyrir įlfuna. „Afrķka er heimur sem ķ alsęlu er óvitandi um vešlįnablóšbašiš og kreppuna į bandarķskum fasteignamarkaši,“ segir Jeremy Gardiner, framkvęmdastjóri hjį Investec Asset Management, fyrirtęki sem stżrir eignum aš andvirši um 34 milljarša dala ķ Afrķku.

Samkvęmt IMF nam samanlögš fjįrfesting erlendra einkaašila ķ Afrķku 45 milljöršum dala į sķšasta įri, sem er fimmföldun frį įrinu 2000 og žreföldun frį įrinu 2003. 45 milljaršar dala eru jafnframt um 6% af samanlagšri landsframleišslu rķkjanna ķ Afrķku sunnan Sahara. Žį mun hrein erlend fjįrfesting ķ įlfunni (ž.e. žegar dregin hefur veriš frį fjįrfesting Afrķkumanna utan įlfunnar) nema um 18 milljöršum dala į žessu įri samkvęmt spįm IMF og munar žar mest um kaup Išnašar- og verslunarbanka Kķna (ICBC) į 20% hlut ķ Standard Bank frį S-Afrķku. Fyrir žann hlut mun kķnverski bankinn greiša 5,5 milljarša dala, jafngildi um 340 milljarša króna. Kķnverjar hafa reyndar veriš stórtękir žegar kemur aš fjįrfestingum ķ Afrķku og er fjįrfesting ICBC lżsandi dęmi žar um.

Er višskiptahallinn ógn?

Ein afleišing af aukinni erlendri fjįrfestingu er afleišing sem viš Ķslendingar žekkjum oršiš įgętlega. Višskiptahalli er umtalsveršur hjį flestum rķkjum Afrķku sunnan Sahara en eins og fram kom ķ mįli bandarķska hagfręšingsins Arthurs Laffers ķ Žjóšmenningarhśsinu nżlega žarf višskiptahalli ekki endilega aš vera įhyggjuefni, aš vissum skilyršum uppfylltum žó.Žaš er t.d. mjög mikilvęgt aš žaš fé sem kemur inn ķ hagkerfiš žegar erlend fjįrfesting eykst sé nżtt į skilvirkan hįtt og beint inn ķ frjó fjįrfestingarverkefni sem, žegar fram lķša stundir, skila tekjum og borga sjįlf sig ķ raun upp.

Žaš er verra žegar erlenda fjįrmagniš er nżtt til žess aš fjįrmagna mikla neyslu ķ hagkerfinu eša einfaldlega notaš ķ verkefni sem ekki munu skila miklum tekjum ķ framtķšinni. Ennfremur getur langvarandi og višvarandi hįr višskiptahalli veriš įhyggjuefni en til skamms tķma žarf hann alls ekki aš vera žaš eins og įšur segir.

Żmislegt aš varast

S-Afrķka er almennt įlitin žróašasta hagkerfi Afrķku og er hśn aš mati IMF leišarstjarna annarra rķkja įlfunnar sem nś vaxa ört. Žeirra į mešal mį nefna Nķgerķu og Angóla sem bęši bśa yfir aušugum olķulindum. Nķgerķa hefur į örfįum įrum nįnast žurrkaš śt gķfurlegar skuldir sķnar viš śtlönd og mikiš starf hefur veriš unniš ķ žį įtt aš śtrżma spillingu ķ landinu. Žį hefur Ghana tekiš stór skref ķ įttina aš kerfisumbótum sem ęttu aš żta undir hagvöxt. En örum hagvexti fylgja margar hęttur og žvķ er margt aš varast.Mikilvęgt er aš ženslan verši ekki of hröš žannig aš veršbólgan slķti af sér öll bönd. Ennfremur verša hin ört vaxandi hagkerfi Afrķku aš vara sig į hollensku veikinni – rušningsįhrifum žeim er nżr og spennandi išnašur getur valdiš – og halda veršur įfram aš byggja upp innviši samfélagsins til žess aš vöxturinn geti haldist.

Takist žetta er ljóst aš hnattvęšingin mun skila Afrķku aukinni velmegun og eiga stóran žįtt ķ aš draga śr örbirgš ķ žessari fįtękustu įlfu heimsins.

19.3.2010 | 21:07

Spyrjum markašinn

Nżlega sat ég nįmskeiš ķ žvķ sem į ensku heitir Behavioural economics (ég hef aldrei heyrt neitt gott ķslenskt nafn į žessum kima hagfręšinnar en hallast helst aš žvķ aš kalla žetta sįlfręšilega hagfręši) ķ višskiptahįskólanum ķ Stokkhólmi. Žeir hagfręšingar sem ašhyllast sįlfręšilega hagfręši gera sér grein fyrir žvķ aš żmsar žęr grunnforsendur sem fręšimenn gefa sér ķ hefšbundinni nżklassķskri hagfręši byggja į sandi og eiga sér enga stoš ķ raunveruleikanum. Žar į mešal mį nefna aš markašsašilar hagi sér įvallt rökręnt (e. Rational) og sömuleišis aš markmiš allra sé įvallt aš hįmarka eigin nyt (e. Utility). Ég mun ef til vill skrifa meira um žessi mįl į nęstunni en legg žau žó aš mestu til hlišar nś žar sem til stóš aš fjalla um annaš.

Behavioural economics hét įšur experimental economics og eins og gamla nafniš gefur til kynna er grunnhugsunin aš gera félagslegar tilraunir og sjį hvernig fólk bregst viš ašstęšum, hvaša įhrif mismunandi ašstęšur hafa į įkvaršanatöku žeirra. Nišurstöšur žessara rannsókna nota hagfręšingar svo til žess aš žróa betur žęr kenningar sem viš byggjum fręšin į og öšlast betri skilning į žvķ hvers vegna hagkerfiš hagar sér eins og žaš gerir.

Hluti af nįmskeišinu fólst einmitt ķ žvķ aš hanna eigin tilraun og žarna komu fram margar góšar hugmyndir en ein er mér žó minnisstęšari en ašrar, ekki endilega af žvķ aš hśn var betri en ašrar heldur af žvķ aš hśn snerti kenningu sem ég hef oft velt fyrir mér: tilgįtuna um skilvirka markaši (The efficient market hypothesis). Viškomandi hagfręšingur (sem stundar doktorsnįm ķ hagfręši viš KTH (konunglega tęknihįskólann) ķ Stokkhólmi hefur veriš aš rannsaka fasteignamarkašinn og hafši ķ fyrrasumar kynnt rannsóknir sķnar į rįšstefnu hagfręšinga um fasteignamarkašinn. Hann sagši ašra rįšstefnugesti hafa lķtiš mark tekiš į nišurstöšunum enda stęšust žęr ekki tilgįtuna um skilvirka markaši. Ég veit žvķ mišur ekki hverjar nišurstöšur hans voru en alltént gekk tilraun sś sem hann lagši til śt į aš kanna hvort fjįrfestar į fasteignamarkaši tryšu į tilgįtuna įšurnefndu.

Tilgįtan um skilvirka markaši var sett fram fyrir nokkrum įratugum sķšan af Eugene Fama og hefur af einhverjum įstęšum oršiš veigamikill žįttur ķ rannsóknum hagfręšinga į fjįrmįla- og eignamörkušum. Eins og eflaust mį lesa śt śr žessum oršum mķnum, sem og fyrirsögn žessarar bloggfęrslu tel ég žessa tilgįtu vera bull hiš mesta og kalla ég hana stundum bįbiljuna um skilvirka markaši (the efficient market fallacy). Ķ stuttu mįli gengur kenning Fama śt į aš verš fjįrmįlagjörninga og eigna rįšist alltaf af žeim upplżsingum sem fyrir liggja į markaši hverju sinni, ómögulegt er aš spį fyrir um verš ķ framtķšinni og fortķšin hefur ekkert aš segja. Markašurinn er einfaldlega skilvirkur (sem skv. skilgreiningu felur ķ sér aš allir markašsašilar hafi jafnan ašgang aš öllum upplżsingum).

Hagfręšingurinn frį KTH vildi sem sé rįšast śt ķ višamikla könnun į mešal fjįrfesta į fasteignamarkaši og komast aš žvķ hvort žeir tryšu į žessa kenningu, įn žess žó aš spyrja žį beint. Ķ umręšum um hugmynd hans benti ég honum į aš žessi könnun hefur žó margoft veriš gerš; hśn fer fram į hverjum degi og heitir einfaldlega markašur. Fasteignir eru ekki diet kók, žetta eru mjög dżrar eignir og žaš er śtilokaš aš hinn almenni fjįrfestir muni leggja stórkostlegar fjįrhęšir ķ eign nema hann telji sig hafa einhverja hugmynd um hvernig verš eignarinnar muni žróast og aš hann geti selt hana meš hagnaši žegar fram lķša stundir. Vissulega eru margir žessara fjįrfesta starfsmenn banka eša fjįrfestingarsjóša en kjör žeirra og frami ķ starfi rįšast af žvķ hvernig žeim tekst aš įvaxta pund vinnuveitenda sinna og fjįrfestir sem tryši žvķ aš aš ómögulegt sé aš spį fyrir um framtķšaržróun fasteignaveršs myndi einfaldlega ekki taka įhęttuna.

Žeir sem kaupa og selja į žeim mörkušum sem almennt teljast til fjįrmįla og eignamarkaša (ég er ekki aš tala um fólk sem er aš kaupa sér žak yfir höfušiš), kaupa og selja vegna žess aš žeir telja sig geta spįš ķ framtķšina og žvķ gefur žaš augaleiš aš žeir trśa ekki į tilgįtuna um skilvirka markaši. Svo einfalt er žaš.

Ég tel aš fjįrmįlakreppan, sem sķšan breyttist ķ alheimsnišursveiflu og gęti vel oršaš aš heimskreppu, sé aš stórum hluta til komin vegna žess hversu ótrślega takmarkašur skilningur okkar į markašnum er. Nżklassķsk hagfręši kżs aš lķta į hann sem óskeikult nįttśrulögmįl og tilgįtan um skilvirka markaši er af žeim meiši sprottin. Viš žurfum aš öšlast betri skilning į žessu ótrślega flókna fyrirbęri og kenningar um ešli markašarins sem ekki einu sinni markašurinn trśir į eru ekki til bóta. Žęr leiša okkur frekar į villigötur.

Og hananś!

Višskipti og fjįrmįl | Breytt s.d. kl. 21:10 | Slóš | Facebook | Athugasemdir (2)

urdurbokafelag

urdurbokafelag

ludvikjuliusson

ludvikjuliusson

disdis

disdis

don

don

marinogn

marinogn

bjb

bjb

johannp

johannp

eggman

eggman

vrkristinn

vrkristinn

muggi69

muggi69

egill

egill

gattin

gattin

neytendatalsmadur

neytendatalsmadur

gorgeir

gorgeir

askja

askja